Se acordă prea puțină atenție acestui tip de contabilitate, cea în partidă simplă. De aceea sunt, din păcate, foarte mulți contabili și, cu regret o spun, foarte mulți inspectori fiscali ce nu-i înțeleg principiile și judecă modul de înregistrare în partida simplă similar modului de contabilizare în partidă dublă, fie fac un amalgam amestecând cele două tipuri de contabilități. De aici și până la a cere celor ce conduc o astfel de evidență, documente pe care nu doar că nu au obligația legală de a le întocmi, dar a le cere ceva ce nu este prevăzut de nici o normă contabilă, în vigoare, pentru acest tip de contabilitate, nu mai este decât un pas.

Se acordă prea puțină atenție acestui tip de contabilitate, cea în partidă simplă. De aceea sunt, din păcate, foarte mulți contabili și, cu regret o spun, foarte mulți inspectori fiscali ce nu-i înțeleg principiile și judecă modul de înregistrare în partida simplă similar modului de contabilizare în partidă dublă, fie fac un amalgam amestecând cele două tipuri de contabilități. De aici și până la a cere celor ce conduc o astfel de evidență, documente pe care nu doar că nu au obligația legală de a le întocmi, dar a le cere ceva ce nu este prevăzut de nici o normă contabilă, în vigoare, pentru acest tip de contabilitate, nu mai este decât un pas.

De curând m-am lovit iarăși de astfel de probleme. Unii inspectori, de fapt cam toți în Bihor și din câte știu eu și prin țară, nu vroiau și nici acum nu prea vor să accepte un lucru extrem de simplu: deosebirea fundamentală dintre cele două tipuri de contabilități. Aceasta este evidentă: contabilitatea în partidă dublă este o contabilitate de angajamente, iar contabilitatea în partidă simplă este una strict de încasări și plăți. Modul de recunoaștere a veniturilor și cheltuielilor diferă fundamental în cele două tipuri de contabilitate. În cazul contabilității în partidă dublă veniturile și cheltuielile se recunosc în exercițiul financiar în care au fost angajate, indiferent de data încasării sau plății lor – conform principiului independenței exercițiului (OMFP 3055/2009 pct.42-principiul independenței, și definiția veniturilor și cheltuielilor de la pct.34 a aceluiași ordin), pe când în cazul contabilității în partidă simplă veniturile și cheltuielile sunt recunoscute exclusiv la data încasării sau plății lor (vezi OMFP 1040/2004 punctul 38 – pentru venituri – ce spune clar că venitul brut este venitul efectiv încasat independent de data livrării bunurilor sau efectuării prestației, precum și pct.43 a aceluiași ordin legat de condițiile generale de deducere a cheltuielilor).

Dacă la venituri toată lumea e de acord că intră în venitul brut doar venitul încasat (deși, fiscal, există și unele excepții), la cheltuieli apar unele neclarități pentru unii. Spre exemplu sunt mulți inspectori fiscali ce “consideră”, fără o bază legală anume și fără un argument pertinent, argumentat, susținut de vreo normă contabilă sau fiscală, că în cazul unui PFA cu activitate de comerț, ce-și achită integral facturile de marfă în exercițiul financiar în care le aprovizionează, dar nu le vinde pe toate, plățile aferente stocului de marfă la finele anului ar fi nedeductibile fiscal sau că s-ar deduce ulterior. Ei bine nu au dreptate. Nu au argumente valide, legale. Considerațiile lor nu sunt susținute nici de codul fiscal și nici de OMFP 1040/2004.

Iată de ce nu au dreptate:

Condițiile generale pentru a fi deduse cheltuielile, atât conform art.48 alin.4 din codul fiscal cât și conform OMFP 1040/2004 sunt:

a) să fie efectuate în cadrul activităţilor desfăşurate în scopul realizării venitului, justificate prin documente;

b) să fie cuprinse în cheltuielile exerciţiului financiar al anului în cursul căruia au fost plătite;

c) să respecte regulile privind amortizarea, prevăzute în titlul II, după caz;

c^1) să respecte regulile privind deducerea cheltuielilor reprezentând investiţii în mijloace fixe pentru cabinetele medicale, în conformitate cu prevederile art. 24 alin. (16).

d) cheltuielile cu primele de asigurare să fie efectuate pentru:

1. active corporale sau necorporale din patrimoniul afacerii;

2. activele ce servesc ca garanţie bancară pentru creditele utilizate în desfăşurarea activităţii pentru care este autorizat contribuabilul;

3. prime de asigurare pentru asigurarea de risc profesional;

4. persoane care obţin venituri din salarii, potrivit prevederilor capitolului 3 din prezentul titlu, cu condiţia impozitării sumei reprezentând prima de asigurare, la beneficiarul acesteia, la momentul plăţii de către suportator.

e) să fie efectuate pentru salariaţi pe perioada delegării şi detaşării în altă localitate, în ţară şi în străinătate, în interesul serviciului, reprezentând indemnizaţiile plătite acestora, precum şi cheltuielile de transport şi cazare.

Ne interesează condițiile de la literele a și b.

Să le luăm pe rând:

1. să fie efectuate în cadrul activităţilor desfăşurate în scopul realizării venitului, justificate prin documente;

După cum vedeți, nu se spune ce fel de venit: brut, net, din activitate. Nu și nici nu are importanță aici. Se spune că o cheltuială trebuie să fie efectuată în cadrul unei activități ce să producă venituri. Activitatea să producă venituri, nu cheltuiala. Cheltuiala trebuie să aibă legătură cu activitatea și să fie justificată cu documente. Dacă, spre exemplu, un PFA ce are activitate de comerț cu amănuntul își cumpără un băț de pescuit ce, evident, nu are nici o legătură cu activitatea de comerț pe care o desfășoară acesta, acea cheltuială nu este una aferentă activității ce-i produce venitul. Dar dacă același PFA cumpără marfă în scopul revânzării ei pentru care primește factură și pe care o plătește furnizorului, atunci condiția de la litera a este îndeplinită – fiind evident vorba despre o cheltuială ce are legătură cu activitatea și care este dovedită cu documente.

2. să fie cuprinse în cheltuielile exerciţiului financiar al anului în cursul căruia au fost plătite

Ce vrea să spună legiuitorul aici? Că nu poți deduce cheltuiala decât în exercițiul financiar în care ai efectuat plata.

Să mergem mai departe. Care sunt documentele ce trebuie să le întocmească un PFA? Care este actul ce reglementează contabilitatea, modul de organizare și conducere a contabilității în partidă simplă? OMFP 1040/2004. Reglementează acesta pe undeva vreo procedură de descărcare de gestiune pentru gestiuni global-valorice? Nu. Reglementează acesta pe undeva obligația unui comerciant, PFA, de a conduce undeva o evidență a adaosului comercial? Nu. Atunci, ce bază legală, ce argumente legale pot invoca inspectorii fiscali pentru a obliga un PFA la a le prezenta o situație a intrării de marfă în preț de achiziție și preț de vânzare și pe ce bază legală, ce metodă legală ar putea utiliza aceștia pentru a determina costul mărfurilor vândute, câtă vreme costul este dat de plăți și nu de vreo formulă de descărcare a gestiunii? Răspunsul este evident: nu au nici un argument legal și nici o bază legală nici pentru calcule și nici pentru astfel de situații.

Mai mult, inspectorii susțineau că, de fapt, amână dreptul de deducere a plăților aferente stocului de marfă până la momentul vânzării lui. Când le-am spus că pe logica aceasta încalcă exact codul fiscal – mai exact condiția mai sus amintită, legată de faptul că se recunoaște cheltuiala în exercițiul în care a fost achitată, singurul argument a fost că nu e logic ca la societăți să se recunoască cheltuiala pe măsura vânzării și la PFA nu, uitând însă că dacă nu plătești nu au ce să recunoască și că la PFA dacă nu încasezi nu ai venit pe când la societăți ai venit și dacă nu încasezi.

Pentru că am vrut să aflu și punctul de vedere al ANAF legat de această speță, contrazicându-mă vehement cu unii inspectori fiscali, cu ocazia unui control fiscal, în ianuarie 2012, am adresat ANAF mai multe întrebări, printre care și aceasta:

2.În cazul evidenței în partidă simplă, venitul impozabil se determină ca diferență între încasări și plăți (între veniturile impozabile și cheltuielile deductibile). De ce organele fiscale în cazul plăților pentru marfă, le consideră doar parțial deductibile și calculează o așa zisă descărcare de gestiune (neprevăzută OMFP 1040/2004) folosind formula coeficientului de calcul a diferențelor de preț, formulă prevăzută exclusiv de legislația specifică persoanelor ce conduc evidență contabilă în partidă dublă? Mai mult, codul fiscal prevede faptul că o cheltuială pentru a fi recunoscută trebuie să fie plătită în exercițiul fiscal în care se va recunoaște. Ori, în cazul mărfurilor, organele fiscale prin a recunoaște într-un an doar o parte din suma plătită pentru acestea, iar în anul următor (pe măsura lichidării stocului de marfă) recunosc și partea plătită în anii anteriori, dar considerată de către dânșii ca fiind o cheltuiala nedeductibilă în acei ani, încalcă exact acel principiu al recunoașterii cheltuielii în anul plății ei. Este corect? În aceste circumstanțe și ținând seama că OMFP 1040/2004 este complet perimat, nu credeți că se impune o clarificare a aspectelor legate de evidența contabilă în partidă simplă?

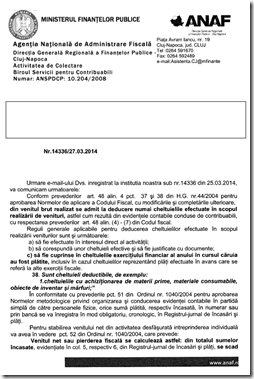

Răspunsul primit de la serviciul de asistență contribuabili îl găsiți în imaginile de mai jos.

Pe mine m-a satisfăcut, parțial, pentru că, în esență, se spunea ceea ce spuneam și eu, chiar dacă nu în mod explicit.

Ei bine, de curând, am intrat în posesia unui alt punct de vedere al ANAF legat de aceiași speță. Un coleg, expert contabil, a pus ANAF aceiași întrebare, dar formulată mult mai simplu decât am făcut-o eu. Întrebarea era următoarea:”în cazul unei întreprinderi individuale plățile către furnizorii de marfă luate în considerare pentru stabilirea câștigului net anual trebuie corectate în sensul diminuării cu plățile aferente stocurilor care nu au fost vândute în acea perioadă fiscală?”.

Răspunsul, mai mult decât limpede și care reiterează exact ceea ce am scris mai sus și contrazice așa zisele opinii, păreri sau considerații personale ale inspectorilor fiscali, îl găsiți mai jos.

O altă chestiune legată de contabilitatea în partidă simplă: unii inspectori fie de la ANAF fie de la serviciul Anti Fraudă înființat recent au dat amenzi unor PFA (II sau IF) pe motiv de lipsă a raportului de gestiune. Trecând peste faptul că acesta nu este reglementat nicăieri pentru evidența în partidă simplă, acest document nu este reglementat de legislația ce stabilește documentele financiar contabile comune pe economie în România. Este menționat într-un ordin al MF, dar doar atât. E menționat și nu reglementat. Iar dacă acești super inspectori nu sunt în măsură să facă distincția între cele două noțiuni și dacă sunt incapabili să indice actul ce-l reglementează, mă tem că solicitarea unor documente ce nu există ține de orice altceva decât de o pregătire profesională corespunzătoare.

În altă ordine de idei, dacă aveți discuții cu inspectori ANAF legate de cele arătate în articol, acum aveți câteva argumente pentru a-i contrazice documentat.

Extraordinar articol, Cristi, a venit la fix. Mii de multumiri pentru tot ceea ce faci!

Interesanta speta pana la acest punct. Am aceiasi parere legat de modul de tratare al cheltuielilor – respectiv in momentul efectuarii platii. Practic, aceasta este regula de baza pentru determinarea venitului impozabil la cei ce tin evidenta contabila in partida simpla.

Eu as merge mai departe….

Cum se realizeaza la sfarsitul anului inventarierea marfurilor si cum se completeaza in Registrul inventar daca nu exista o evidenta a marfurilor intrate si a celor iesite din gestiune?? sau mai mult cum poti controla gestionarul? Corect. Nici ANAF nici alta autoritate nu poate sa-mi ceara sa prezint la control un raport de gestiune dar pot cere inventarul

La finele anului inventarierea se realizează…cu ajutorul listelor de inventar. În cazul evaluării global-valorice, normal se folosesc liste de intrări/ieșiri pentru a putea determina stocul valoric, dar în nici un caz, legal, raportul de gestiune. În Registrul Inventar nu prea e sigur că se completează lista de inventar a mărfurilor și nici măcar soldul eventualelor creanțe neachitate ori a datoriilor neplătite. Foarte mulți confundă modul de completare a registrului inventar la PFA-uri cu cel de la societăți, ba chiar completează același formular când, în realitate, formularul este cu totul altul. Gestionarul îl poți controla, tot așa, prin inventariere.

Legat de inventariere am un comentariu: deși ordinul 2861/2009 se aplică și persoanelor ce obțin venituri din activități independente și conduc evidență în partidă simplă, modul în care este formulat este unul mai degrabă specific persoanelor juridice care întocmesc situații financiare. Mai mult, așa cum am spus anterior, în registrul inventar specific PFA nu prea ai cum să înscrii creanțe și datorii deși acestea se inventariază.

Iată care este scopul principal al inventarierii așa cum e definit de norma aprobată prin ordinul amintit anterior:

Cât de mult se aplică asta unor PFA?

Vedeți punctele 35,36 și 37 din normele de inventariere – acestea fac trimitere explicită la principiile contabile aplicabile – principiul permanenței metodelor de exemplu, principii ce nu există în cazul contabilității în partidă simplă. Cum poate aplica un PFA acest ordin legat de aceste aspecte? Nu poate. Este evident.

Vedeți pct.44 ce spune că registrul inventar este folosit pentru a se înscrie rezultatele inventarierii grupate după posturile din bilanț și care vorbește de impozitul pe profit (cel de impozit pe venit din activități independente sau al microintreprinderilor lipsind cu desăvârșire). Care nu există la PFA: La pct.45 se și mai și: conform lui, pe baza registrului inventar se întocmește balanța și bilanțul. Care la PFA….

Tot ordinul legat de inventariere este unul dedicat, evident, persoanelor juridice. Nu poate fi aplica decât în mică măsură de către PFA-uri. Și nici nu este dedicat lor conform propriului scop declarat.

Nu-i așa că e frumos? Nu-i așa că din păcate avem o legislație gândită pe vremea întreprinderilor socialiste, ce nu ține seama de realitățile de azi? Nici măcar la firme, unde procedurile și numărul de persoane implicate în inventariere sunt aberante pentru afacerile mici. Nu se ține seama de realități pentru că, dacă s-ar ține seama, ar vedea că birocratizarea este excesivă, că aceste norme nu pot fi aplicate în mod real.

Multumim pentru informatiile pe care ni le transmiteti !Sunteti un sprijin de nadejdede pentru multi dintre noi.Sa va dea Dumnezeu sanatate si succes in tot ceea ce faceti!

Vă mulțumesc. Apreciez în egală măsură și eventuale observații și critici pertinente, pentru că toți avem de învățat.

multumim

Multumim frumos de articol, este de mare ajutor pentru a explica modul corect de a lucra.

Buna seara

De curind am avut un control de la finante (ANAF)pe Intreprindere Individuala contabilitate simpla comert cu amanuntul.

Am avut increde in cineva sa-mi tina evidenta si m-am trezit cu un stoc in acte de toata frumusetea. Din discutiile purtate in timpul controlului mi s-a spus ca in urma impunerii stocul existent VA ramine in continuare urmind ca in perioada urmatoare sa inregistrez incasari mari pe casa de marcat chiar daca NU le am faptic.

Intradevar eu am avut incasarile mai mici decit platile catre furnizori si celelate cheltuieli (curent, salarii, chirie etc ) .

Furnizorii de marfa sunt platiti la zi ( 2011~2013 dec )

Acum cum au calculat pentru un an ex : pierderi minus incasari rezultatul s-a scazut din stoc iar ce a reiesit s-a impozitat cu 16% respectiv 5% . Acum eu va intreb cu sufletul plingind se va platii suma respectiva normal dar Stocul din perioada (2011 ~2013) ramine acelasi ?

Dinsii au zis ca va ramine acelasi deoarece considera ca banii au fost incasati dar ne iregistrati ??

Nu e ok ce au zis. Dar e o problemă și cu afirmația dvs. Cel care a ținut contabilitatea a înregistrat altceva decât documentele date de dumnevoastră? Că altfel nu înțeleg de ce ar avea vreo problemă că v-a rămas stoc scriptic.

Buna

Pe mine ma ingrijoreaza ceea ce au zis despre stoc ca va ramine acelasi si ca v-a trebui sa-l scad incasind pe casa de marcat . Pai daca dinsii mi-au calculat la zi (2011-2013)si mi s-a luat impozit pe profit cit si penalitati tot ce trebui la stocul respectiv . De ce sa ramin cu el scriptic ? Eu acum inteleg ca e ca si cum am vindut marfa si mi s-a impozitat DAR .

Ma puteti ajuta cu ceva idei . De ex. decizia si anexa de calcul pe care o va elibera o pot folosi in evidenta pentru a scadea stocul scriptic ? Am vorbit cu cineva de la finante tot pe control si a zis ca de ce sa mai aistocu daca ti l-a impozitat ,Pe ce iti ia banii . NU stiu ce sa maicred daca aveti ceva informatii bineinteles legale va rog sa ma ajutati .

Va multumesc pentru intelegere .

Nu are cum să rămână același stoc. Să mă explic. În cazul dvs. pot exista doar două variante și ambele bazate pe o inventariere dispusă de către organul fiscal:

– să considere diferența între stocul faptic și stocul scriptic ca fiind vânzare de marfă neînregistrată în contabilitate, ceea ce în esență este evaziune fiscală și trebuie demonstrată cu documente. Adică să existe probe solide că marfa s-a vândut și veniturile nu au fost contabilizate. Aici trebuie făcută dovada încasării veniturilor pentru a considera diferența de stoc ca fiind venit. Veniturile încasate sunt cele se iau în considerare la contabilitatea în partidă simplă precum și la determinarea venitului impozabil și a impozitului pe venit. Mai mult, aici este necesar să se acorde deductibilitatea cheltuielilor cu marfa vândută pentru că acestea nu pot fi puse la îndoială dacă sunt dublate de documente.

– să considere diferența între stocul faptic și stocul scriptic ca fiind minus la inventar și pornind de aici să considere cheltuiala aferentă minusului la inventar ca fiind nedeductibilă fiscal întrucât nu este una corespunzătoare unei activități ce să producă venituri.

Dacă nu există un astfel de inventar, actul fiscal poate fi contestat pentru că nu există metode empirice de stabilire a venitului a vânzărilor neînregistrate. În ambele situații valoarea stocului scriptic este, evident, diminuată pentru că nu se poate stabili o vânzare sau un minus de gestiune care să nu afecteze stocul. Nu se poate considera ca fiind marfă vândută în 2013 și în 2014 să mai introduc vânzarea în casa de marcat pentru că ajung să taxez de două ori aceleași sume fără nici o justificare legală.

Salut

Un pic mai m=am linistit . Sa va arat cum au calculat dinsii si daca ese ok . Sumele nu sunt reale dar incerc sa arat ceea ce am vazut eu pe ciorna respectiva in mare pe un an .

Incasari = 139 527lei

cheltuieli (plati marfa +chirie+utilitati etc)= 275 277 lei

Stoc in acte = 155 324

Calcul :

275 277 – 139 527 = 135 750 lei (considera ca este pierdere)

155 324 (stoc) – 135 750 (pierdere) = 19 574 lei

19 574 lei s-a impozitat cu 16% respectiv 5%

Acest calcul este facut pe 2013 Stocul pe cei trei ani i-a defalcat anual

corespunzator anilor (2011~2013)si asa au facut calculul.

Ce vreau sa va intreb :

Daca este ok calculul si ce document trebui sa folosesc eu in contabilitate sa reduc stocul deoarece cind s-a declarat la finante anual stocul ce am observat eu s-a cumulat anual (2011~2013)

Va multumesc pentru intelegere .

Calculul este o prostie. Nu are suport legal. De fapt nu au considerat nici că e minus și nici că sunt venituri neînregistrate. Pur și simplu au considerat că plățile aferente stocului de marfă sunt nedeductibile la calculul venitului impozabil. În această situație stocul rămâne nediminuat. Nu ați înțeles ceea ce au făcut. De fapt nu e nici minus și nici venit neînregistrat. Ci e modul lor de interpretare (combătut exact de articolul acesta) a legii fiscale cu privire la determinarea venitului.

În concluzie: stocul nu-l reduceți în baza actului lor. Nu aveți de ce, pentru că nicăieri în actul lor nu se stabilește marfă vândută sau minus în gestiune ci consideră că plățile aferente stocului de marfă sunt nedeductibile.

Dacă stocul este exprimat valoric în preț de vânzare cu amănuntul, atunci calculul lor este și mai stupid, pentru că este influențat de adaos și TVA neexigibil. Chiar dacă, prin absurd, un astfel de calcul s-ar justifica în condițiile actuale, stocul trebuie luat în considerare în preț de achiziție nu de vânzare.

OK m-a luat caldurile

Acum ce pot sa fac sa indrept situatia catre cine sa ma duc ca o sa inebunesc .

Imi vine sa o iau razna .

Din ce inteleg eu cred ca au calculat ca si la o partida dubla .

Cind ati zis (combatut exact cu articolul acesta) ce ati vrut sa ziceti ?

Pot sa contest modul de calcul ?

Si cum ar fi trebuit sa fie ? din exemplul dat .

In final sa inteleg ca m-am pricopsit cu acest stoc si nu pot face nimic ca asa interpreteaza iei .

Ce pot aface ?

Va rog muult de tot

Buna ziua

Si totusi NU exista nici o solutie ?!

Va rog .

Sunt ocupat în aceste zile de aceea răspund puțin mai târziu.

Da, au calculat ca la partida dublă. Au procedat contrar a ceea ce am scris eu în articol. Puteți contesta decizia de impunere dacă sunteți în termenul legal. Nu știu dacă aveți sau nu șanse de câștig. Din experiență știu că la serviciul de contestații se câștigă rar spre deloc, pentru că aceștia cer punctul de vedere al inspectorilor ce au efectuat controlul și, de regulă, și-l însușesc 100% indiferent că este motivat sau nu legal.

Legal, la pertida simplă, venitul impozabil se stabilește ca diferență între încasările efective ce constituie venit brut din activitate și plățile ce reprezintă cheltuieli deductibile precum și a altor cheltuieli deductibile (amortizare de exemplu). Stocul nu are, nu avut niciodată, vreo influență asupra deductibilității cheltuielilor, decât în măsura în care a fost constatat, cu documente, ca fiind lipsă la inventar. Stocul mai are influență la stabilirea venitului impozabil în cazul radierii de la ORC a persoanei, în cazul încetării definitive a activității.

Cei care intrepretează așa cum au făcut-o inspectorii în cazul dvs, recunosc stocul ca fiind o cheltuială, ulterior, pe măsura vânzării lui și dacă se face dovada plății facturilor de aprovizionare a stocului de marfă.

Buna ziua

Aveti dreptate in raportul lor fiscal scrie clar ca cheltuiala catre furnizori si celelalte cheltuieli curent , chirie cum le numesc iei pierderi scrie clar sunt nedeductibile . Eu totusi va intreb daca : NU am aceasta marfa decit in acte ; iei NU au stabilit lipsa marfii . Cum pot sa imi ia impozit si dupa aceea sa imi lase acelasi stoc Adica ce inteleg eu il vind scriptic si platesc din nou impozit ? Daca inchideam firma NU era acelasi lucru imi stabilea impozitca si acum NU-i asa ?

Va rog ajutati-ma cu ceva idei

Va multumesc

Îmi pare rău. Nu vă pot explica mai clar decât am făcut-o – mai ales conceptul de cheltuieli nedeductibile. Cheltuială nedeductibilă fiscală nu înseamnă negarea cheltuielii, nerecunoașterea ei, economic vorbind ca o cheltuială. Înseamnă că nu se recunoște ca o cheltuială atunci când se stabilește baza de calcul a unui impozit.

E mai grav să spuneți că nu aveți acel stoc și că e doar scriptic, pentru că asta înseamnă că nu ați înregistrat toate veniturile ceea ce este evaziune fiscală.

Vi s-a luat impozit pentru că nu v-au recunoscut deductibile plățile pentru marfa aflată, scriptic în stoc. Dacă o veți înregistra ca venit o vor recunoaște atunci ca o cheltuială deductibilă.

Buna seara

In cazul in care vreau sa inchid firma bineinteles dupa ce achit ceea ce au stabilit acest stoc scriptic are vreo influenta in momentul acela la ORC . sau cind imi va elibera certificatul fiscal imi va aparea acest stoc .!

pfa infiintat in 2013 domeniu de activitate -consultanta

in registru inventar 14-1-2/a nu am trecut nimic neachizitionand nici un fel de bunuri pe pfa

la inventarierea anuala la sfarsitul anului 2013 ce trec in registru inventar 14-1-2?

Venituri= facturile incasate de la clienti iar cheltuieli plata CASS+impozit pe venit

Impozitul pe venit il trec intr-un centralizator cu cheltuieli nedeductibile

Procedez corect?

Nu prea aveți ce trece în acel registru dacă nu aveți bunuri.

Da, este corect ceea ce spuneți legat de venituri și cheltuieli. Nu e nevoie de centralizator. Puteți obține o listă din SAGA PS a cheltuielilor nedeductibile dacă folosiți grupele și dacă operați corect pe coduri de operațiuni încasările și plățile.

Buna ziua!

Si eu caut pe net de mult timp raspunsuri, insa din nefericire cam toate difera…

Am infiintat recent un PFA, sistem real, neplatitor TVA, domeniu de activitate: realizarea softului la comanda(realizez site-uri web).

Legat de Registrul Inventar, le-am cumparat pe ambele: modelul 14-1-2/a si 14-1-2.La Finante l-au inregistrat doar pe cel 14-1-2. Am inteles ca acesta se completeaza doar la sfarsitul ex.financiar. Dar conform OMFP 2861/2009 se realizeaza inventarierea si la inceputul activitatii. Atunci cum procedez? Intocmesc doar liste de inventariere?

Inca o intrebare: folosesc pe PFA laptopul personal (am facut si un contract de comodat, caruia sincer nu ii prea vad rostul). Acest laptop trebuie sa il trec in Reg. Inventar 14-1-2 la sf.de an? Din cate am citit, am inteles ca un PFA trebuie sa completeze Reg.Inventar 14-1-2/a in care se inregistreaza bunurile achizitionate cu factura pe PFA (deci laptopul nu!). Dar conform OMFP 2861/2009, la sfarsitul anului va trebui sa completez si celalalt model(14-1-2) cu toate elementele de natura activelor, datoriilor si capitalurilor proprii.

1. Completați doar liste de inventariere, dacă, la începerea ac tivității dețineți bunuri, valori, creanțe sau datorii ce pot fi inventariate. Inventarierea la începutul activităîții este o aberație, dar nu e singura.

2. La PFA registrul inventar este 14-1-2/a. Acela nu e abrogat de nici un alt ordin. Ordinul 2861/2009 arată normele de inventariere și nu abrogă ordinul 1040/2004 și nici 3512/2009. Registrul este cel din 1040/2004. Cel din 2861/2009 sau 3512/2009 nu se prea poate utiliza la PFA. De altfel, am mai arătat într-un comentariu anterior faptul că normele privind inventarierea patrimoniului sunt aproape inaplicabile persoanelor fizice ele fiind destinate persoanelor juridice – lucru extrem de lesne de înțeles din întreaga motivație și exprimare a punctelor ordinului 2861.

PFA neplatito de tva presteaza servicii catre sucursala din Romania a unei firme spaniole emite factura fara tva la fel cum emite si catre restul clientilor sau este obligatorie inregistrarea in ROI?

ca si date de facturare am primit un cod valid de tva romanesc de genul RO xxx

Da, emite în lei fără TVA. E vorba de o prestare de servicii al cărui loc este în România în acest caz. Vedeți aici un mic ghid.

@Cristi

multumesc mult pentru raspuns

pfa neplatitor de tva. emit facturi care nu au coloana destinata tva.

este in regula sau trebuie sa mentionez pe factura scutit de tva conform art 152 cod fiscal sau altceva?

Este în regulă. Nu trebuie să menționați nimic. Ar fi în regulă și dacă acea factură ar avea coloană de TVA și nu ar fi completată.

buna seara,

am o intrbare la care inca nu m-a lamurit nimeni nici macar cei de la ANAF , O intreprindere individuala neplatitoare de tva a deposit cifra si incepand cu 01.noiembrie intra platitoare de tva , la aceasta data are un stoc semnificativ de Marfa in raportul de gestiune ,intrebarea este : se deduce tva din acel stoc si se trece in decont la ajustari ?

multumesc !

Da. Poate deduce TVA și da, se introduce la ajustări. Nu modul de conducere al evidenței contabile contează.

Ajustarea se face conform punctului 61 alin.10 din normele de aplicare a codului fiscal pentru art.152.

Textul îl găsiți aici

In primul an de activitatea un PFA este obligat sa depune declaratia 600 si sa plateasca CAS (pensie) daca in declaratia 220 trece un venit sub 800 lei/luna?

Dacă acea persoană nu are deja calitatea de salariat și nu este deja asigurat are obligația depuneri D600 dacă venitul realizat sau estimat a se realiza (lunar) este de minim 35% din salariul mediu pe economie. În 2014 salariul mediu pe economie este de 2298 lei, iar 35% din acesta este 804 lei.

Dacă venitul impozabil raportat la numărul de luni din an (12 luni pentru cei care sunt în al doilea an de activitate respectiv numărul de luni din an – inclusiv luna începerii activității pentru cei care încep în cursul anului activitatea), este mai mic de 35% din salariul mediu pe economie, atunci nu există obligația declarării și plății acestei contribuții.

Surse suplimentare pentru informarea dumnevoastră:

– ghidul ANAF legat de declararea contribuțiilor

– art.296^21 și art.296^22 din codul fiscal

– normele de aplicare a art.296^22 alin.1

Multumesc. Am pus aceasta intrebare deoarece informatiile pe care le-am primit se bat cap in cap. La ANAF Oradea mi s-a spus ca incadrarea in categoria persoanelor obligate sa se asigure se face in primul an de activitate in functie de venitul estimat in declaratia 220, adica daca acesta este sub 804 lei/luna nu am obligatia sa depun declaratia 600

La numarul de telefon afisat la sfarsitul Ghidului ANAF legat de declararea contributiilor mi s-a spuns ca in primul an de activitate se depune obligatoriu declaratia 600.

Deci sa inteleg ca nu am obligatia sa depun declaratia 600

Eu vă spun ceea ce vi s-a spus și de la Oradea. Se pare că de aici de la Beiuș de unde sunt eu, informațiile nu sunt așa de contradictorii cu cele de la Oradea. Citiți ceea ce scrie în codul fiscal la articolul indicat de mine și veți vedea că acolo scrie așa cum v-am spus atât eu cât și cei de la Oradea.

Deci in concluze incadrarea in categoria persoanelor obligate sa se asigure se face in functie de venitul estimat in declaratia 220 in primul an de activitate. Daca acesta este sub 804 lei/luna nu este obligatoriu depunerea declaratiei 600. am inteles corect?

Nu ar fi corect asa? Stoc marfa sfarsit an scoatem adaosul apoi adaosul il scadem odata cu cheltuielile deductibile si platile din incasari si ne da venitul net din care 16% impozit. Mai departe cum aflam adaosul din marfa din stoc la sfarsit de an: adunam stoc marfa sf de an cu total incasari sau zeturi minus stoc marfa anul precedent apoi impartim cu total plati cu conditia ca toate facturile de peste an sa fie achitate pana la sfarsitul anului. Asa se face la comert cu amanuntul .

Defel. O astfel de abordare nu corespunde nici codului fiscal și nici principiilor și normelor contabile pentru contabilitatea în partidă simplă.

Multumesc!

Aici faci un lucru extraordinar!

Buna seara,

o cateva intrebari la care nu m-a lamurit nimeni. Am un PFA cu norma de venit care e neplatitor de TVA. Am facturat la sfarsitul anului dar nu am incasat facturile decat partial. Cu toate acestea, incasarile au depasit plafonul si am cerut trecerea ca platitor de TVA. Ce se va intampla in momentul in care voi fi platitor de TVA si voi incasa sumele facturate anul trecut? Va trebui sa platesc TVA pentru ele chiar daca nu am incasat? In declaratia 392 trec suma incasarilor din anul anterior sau suma facturilor emise (chiar daca nu sunt incasate inca?

Multumesc

Pentru înscrierea ca plătitor de TVA nu contează încasările, ci valoarea facturilor emise. La data la care valoarea facturilor emise a depășit plafonul aveați obligația de a vă înregistra în scopuri de TVA.

Chiar dacă e neplătitor de TVA sau impus la normă de venit, contribuabilul are obligația conducerii evidenței fiscale a TVA (adică jurnale de TVA). Iar depășirea de plafon se face ca urmare a operațiunilor impozabile din punct de vedere a TVA ceea ce înseamnă facturi emise și nu încasări.

Revenind la întrebare: TVA veți colecta și plăti pentru facturi emise după data înregistrării în scopuri de TVA nu și pentru cele emise anterior. La fel, veți putea deduce TVA la facturi primite ulterior înregistrării în scopuri de TVA dacă faceți dovada că achizițiile sunt în interesul activității economice.

Buna seara din nou. Multumesc pentru raspunsul prompt. Am pus intrebarea de mai sus pentru ca cei de la Finante mi-au cerut copie dupa registrul jurnal de incasari si plati la momentul cand m-am dus sa ma inregistrez ca platitor de TVA. De asemenea inteleg din cele de mai sus ca in Declaratia 392 voi trece facturile emise in anul respectiv si nu incasarile.

Multumesc

E un obicei al lor pe care sincer nu-l înțeleg. Nu are nici un suport legal. Ei fac aici o confuzie între balanță și regsitrul acela, considerând că în registru se văd sumele ca îtr-o balanță ceea ce e fals. La PFA nu încasarea constituie operațiunea impozabilă din punct de vedere al TVA.

Dacă înregistrarea în scopuri de TVA este în 2014, nu aveți obligația de a depune pentru acest an D392. D392 se depune în două cazuri:

– sunteți plătitor de TVA în anul pentru care se depune declarația? Atunci o depuneți dacă cifra de afaceri (cea care duce la înregistrarea în scopuri de TVA) este inferioară plafonului de 220,000 lei. Logic, o persoană ce s-a înregistrat în 2014 pentru că a depășit cifra de afaceri de 220000 lei, nu are obligația depunerii ei

– nu sunteți plătitor de TVA în anul pentru care se depune declarația? Atunci o depuneți dacă cifra de afaeri este mai mică de 220,000 lei.

Buna seara. Am citit postarile de mai sus ca eram nedumerit in ce priveste calculul profitului pentru completarea declaratiei 200 si acum sunt si mai confuz.

Am un ii neplatitor de tva infiintat in iul 2013, comert cu amanuntul, tin evidenta global valorica. Pentru anul 2013 am depus declaratia calculand astfel:incasarile(situatie clienti) minus cheltuielile deductibile (platile din reg de incasari si plati(sunt la valoare de achizitie) minus valoarea stocului de marfa la 31.12.2013 la pret de achizitie(calculata afland procentul de adaos mediu aplicat la stocul la pret de vanzare din rap de gestiune )); a fost pierdere pt ca vanzarea nu a acoperit cheltuielile plus stocul.Metoda asta mi s-a parut elaborata dar precisa:(am incasari totale, am cheltuielile la pret de achizitie si stocul la pret de achizitie(diferenta intre incasari si plati=profit))

Pentru anul 2014 as putea calcula la fel (in valori de achizitie), dar discutand cu o persoana aparent mai priceputa ca mine(deh contabil), a reusit si mi-a incoltit indoiala ca formula asta ar fi corecta, spunandu-mi ca nu are rost sa ma complic cu calculul la pret de achizitie, ci trebuie sa folosesc formula:incasari totale 2014 minus stocul la pret de vanzare(stocul initial) plus stocul la pret de vanzare(stocul final) minus cheltuieli totale 2014(marfa cumparata+energie+chirie+salariu angajat+contributii). Am calculat dupa formula asta si mi s-a parut ciudata, drept pt care am folosit aceeiasi termeni dar am schimbat operatiile matematice dintre ei si a rezultat urmatoarea formula logica dar nu stiu daca si corecta : PROFIT/PIERDERE=INCASARI TOTALE 2014 PLUS STOCUL INITIAL MINUS STOCUL FINAL MINUS CHELTUIELI TOTALE 2014 (toate la pret de vanzare). Obtin un rezultat realist dar nu stiu daca si real.

Saga ps (programul in care lucrez – excelent program de altfel) aici nu ma ajuta in sensul ca nu tine cont de stoc(nici cel initial, nici cel final= precizez ca in cazul meu stocul initial este mai mare decat cel final, inseamna ca am vandut in cursul anului si o parte din stoc, nu doar ce am cumparat, deci trebuie impozitat si acest venit; daca nu tin cont de stoc nu mai vad rolul inventarului(in afara de cel consultativ)si nu mai inteleg cum isi da seama statul roman daca eu am corelat scripticul cu fapticul).

Va rog frumos sa ma lamuriti si pe mine cum e corect si legal.

Va multumesc anticipat.

Cu stima ,

Nelu B.

Am o corecție: la partidă simplă noțiunea de profit este inexistentă. Un PFA, II, IF, liebr-profesionist nu obține profit – strict fiscal ci realizează venituri impozabile. Vă spun din start că orice metodă de determinare a venitului impozabil ce implică stocul este de departe incorectă. Nicăieri în legislația specifică acestui tip de organizare și acestui tip de contabilitate nu este prevăzut stocul ca un element determinant.

Este foarte simplu – se iau încasările efective ce reprezintă venituri din activitate și se scad plățile ce sunt deductibile fiind efectuate pentru activitate. În rest cât e stocul și adaosul nu contează. Ordinul 1040/2004 sau codul fiscal nu reglementează nicăieri mod de calcul a adaosului comercial. Mai mult – pentru a fi deductibilă o cheltuială aceasta trebuie plătită în exercițiul fiscal în care e considerată deductibilă. Ori dumnevoastră nu țineți seama de principiul ăsta.

cum se face contabilitatea la IF ???

va rog daca ma poate ajuta cineva

Va multumesc!

Conform ordinului 1040/2004. Și tratamentul fiscal este conform codului fiscal.

Buna ziua

Imi puteti spune daca exista vreun text de lege care sa ma oblige, ca liber profesionist, sa am angajat un contabil sau documentele contabile pot fi semnate doar de mine in calitate de reprezentant legal?

Multumesc

Nu aveți obligația de a avea contabil. Vă puteți conduce singur evidența contabilă și puteți semna documentele fără nici o problemă. Obligativitatea de a avea contabil angajat sau de a colabora cu un expert contabil membru CECCAR o au societăților comerciale, ONG-urile, instituțiile publice, persoanele juridice. Mai exact persoanele de la art.1 alin.1-4 din legea contabilității (legea 82/1991). Persoanele fizice sunt prevăzute la legea contabilității la art.1 alin.5. Art.10 din legea contabilității se aplică celor de la art.1 alin.1-4.

Multumesc mult pentru raspunsul dvs. promt

Cu stima, Maria

@Cristi

Deci cum completam Registrul inventar la PFA ? Doar intrari/iesiri mijloace fixe si obiecte de inventar ?

Conform normelor legale în vigoare: codul fiscal și OMFP 1040/2004, pentru că altele nu sunt momentan.

Buna seara ! Am avut un pfa l am inchis in 2007…in 2009 am avut control de la anaf .Nu am stiut proceduea si la inchidere am avut un stoc foarte mare. Mi-am calculat datoriile …m am judecat…am achitat si dupa 3 ani primesc hartie de la fisc ca am datorie…de platit tva….in dosarul celor de la anaf nu am fost calculate toate datoriile….impozit ..tva……??? Este normal sa se intamle asa dupa 3 ani ??? Multumesc

Am si hotarare judecatoreasca irevocabila si totusi ei spun ca suma achitata de mine cea calculata in dosarul anaf a fost doar pe impozit si in hotarare nu specifica nici o suma …..Doamne simt ca innebunesc

Nu vă pot ajuta cu un răspuns concret în acest caz. Dintr-un motiv extrem de simplu: pentru a vă putea furniza un răspuns trebuie analizate toate documentele pentru această speță. Decizii de impunere, contestații, hotărârea judecătorească, etc. Altfel este imposibil să oferi o soluție corectă la o astfel de speță. De aceea vă recomand să apelați la un avocat care să vă ofere, analizând documentele prezentate de către dumnevoastră, cea mai bună soluție în acest caz.

Multumesc pentru raspuns dar revin cu documente concrete . M au dat in judecata pentru suma de 186 milioane insemnand plata tva. Primul proces l am pierdut deoarece nu am facut dovada plati . Am facut recurs ( curtea de apel ) si in sedinta publica din 11.04….recurentul parat ( adica eu ) a depus la dosar inscrisuri , respectiv situatia analitica cu toate platile facute emisa de AFP….. In data de 21. 03…..examinand recursul prin prisma criticilor aduse hotararii curtea constata ca este fondat ptr urmatoarele considerente . Din inscrisurile depuse de intimatul parat la dosarul de recurs filele 16…18…rezulta ca acesta a achitat in totalitate debitul solicitat de reclamanta creditoare inca din data de 2.06…., asa cum rezulta din adresa nr. 24065 emisa de AFP……, conform careia s-a dispus sistarea executarii silite ca urmare a achitarii obligatiilor restante .Prin urmare , avand in vedere ca la dara de 29.09…, data pronuntarii hotararii de catre instanta de fond , debitul solicitat de creditoare era achitat in totalitate, solutia ce trebuia sa fie luata de judecatorul sindic era de respingere a actiunii ca ramasa fara obiect. Admiterea actiunii ii este isa imputabila paratului care nu a adus la cunostinta judecatorului sindic faptul achitarii datoriei .Pe cale de consecinta , in temeiul dispozitiilor art 312C pr civ, curtea va admite recursul , va modifica in parte hotararea in sensul ca va respinge actiunea ca ramasa fara obiect . Vor fi mentinute celelalte dispozitii ale horararii.

PENTRU ACESTE MOTIVE , IN NUMELE LEGII DECIDE

Admite recursul declarat de recurentul parat (eu) cu domiciliul…..impotriva sentintei civile nr….. pronuntata de tribunalul…..

Modifica in parte hotararea in sensul ca respinge actiunea ca ramasa fara obiect.

Mentine celelalte dispozitii ale hotararii.

Irevocabila.

Pronuntata in sedinta publica astazi 11 aprilie 2012

Dupa trei ani de la hotarare am primit un plic in care ma instiinteaza ca am de plata suma mai sus mentionata (tva). M am prezentat cu horararea judecatoreasca si parerile sunt impartite … dosarul plimbanduse din mana in mana ….unii spun ca nu trebuie sa mai platesc conform hotararii iar altii spun ca sunt bun de plata ca eu am castigat recursul pe alta suma . Este singurul proces care s a derulat cum pot castiga altceva …???? Ce pot face in cazul asta ??? Unde se poate face o sesizare sa nu mai fiu hartuita ??? Va multumesc !!!

Din ceea ce îmi scrieți ei vă solicită un debit pentru care deja instanța a stabilit că există plată efectuată fapt recunoscut și de ANAF printr-o adresă.

Solicitarea debitului la plată, din-nou, de către ANAF reprezintă un abuz al acestora. Eu zic să le comunicați în scris că potrivit sentinței rămase definitive pretenția lor legată de plata debitului a fost anulată de instanță care a constatat chiar în baza actelor emise de ei că pretenția lor este nejustificată și să le cereți imperativ reglarea situației fiscale în concordanță cu prevederile sentinței .

Puteți face plângere penală pentru abuz în serviciu la adresa funcționarilor dacă dumnevoastră considerați necesar, dar indiferent de acțiune eu rămân la părerea mea: consultați un avocat. Consultați avocatul pe care l-ați avut la recurs sau un alt avocat bun care să vă consilieze pe această speță.

Multumesc din suflet pentru raspuns …..offf Doamne sunt la mii de km de tara …o sa trebuiasca sa merg in tara urgent sa rezolv . Chiar acum am vorbit la telefon cu cei de la administratia finantelor si imi spun ca eu am castigat altceva in instanta …. Nu pot intelege cum pot castiga altceva cand a existat un singur proces pe suma respectiva si ei mi au dat o adresa cu un numar conform careia s a sistat executarea silita ….Au trecut trei ani de atunci …3 ani in care nu am mai primit absolut nimic i acum vin iar cu plic ca sunt datoare …

De ce? E vorba de un alt debit? Apărut la o dată ulterioară procesului? Vedeți, așa cum v-am mai spus, este necesar să discutați cu cineva punând toate hârtiile pe masă. Altfel e foarte greu să primiți un răspuns corect.

Debitul total a fost de 400 milioane dar proces am avut doar pe tva suma de 186 mil…..eu achitand integral 400 suma calculata de ANAF

Poate aparea un alt debit ulterior procesului ??? Asociatia familiara este inchisa din 2007 …

În mod logic nu. Asta și spus. Că instanța nu putea decide în legătură cu un debit și ANAF, acum, să discute despre altul decât dacă ulterior procesului a apărut un alt debit. Dacă nu este cazul, dacă nu există nici un act prin care ulterior procesului să se fi stabilit un alt debit, atunci nu are cum să spună nimeni de la ANAF că acum discută despre altceva decât despre debitul pentru care a existat deja un proces. Decât dacă nu știe despre ce vorbește.

Multumesc mult ….nu am aripi sa pot zbura pana acasa ….cum ajung o sa merg la avocat sa rezolv problema . Mi se pare strigator la cer ca dupa trei ani sa vina sa-mi ceara iar sa platesc tva-ul ….de ce dupa hotarare nu au facut nimic …daca aveam un credit la banca si nu as fi platit ratele ma lasau 3 ani linistita nu primeam somatii…..doamne sunt in stare sa ma bage in mormant de vie

Am luat legatura telefonic cu avocatul cel de la recurs si-mi spune ca nu este posibil asa ceva ….o sa-mi scoata si sentinta de la tribunal ….credeti ca sentinta aceia ma va ajuta ??? Multumesc

Mă tem că nu. Aia o au și cei de la finanțe și în baza ei trebuiau să acționeze.

Da . Probabil asa au actionat acum dupa 3 ani , acolo pierdusem eu neprezentand dovada achitarii datoriilor , dar la recurs mi-au dat dreptate si totul este in favoarea mea conform hotararii . Multumesc mult pentru raspunsuri sper sa rezolv cu avocatul aceste probleme sa ma linistesc .

buna ziua.am avut un control la o intreprindere individuala infintata in feb 2011 ca nepalatitoare de tva si la care am depasit cifra in iulie 2011 .nu am stiu si m-am trecut la platitor doar cand am aflat si anume in aprilie 2012.acum am avut un control si mi-au calculat asa.vanzarile in perioada cat ar fi trebuit sa fiu platitoare adica 1 aug 2011 1 apr 2012 au fost de 43000 lei ,mi-au luat penalitati la zi 22000 lei si mi-au zis sa refac primul decont depus di 2012 si sa imi trec cumpararile ca sa imi deduc suma,cumpararile fiind de 40700lei.si mi-ar ramane de plata doar penaliati adica 22000lei.va intreb acum,nu ar fi fost corec ca sa imi faca deducere si eu sa platesc penalitati doar la diferenta?am intrebat si ei au spus ca nu pentru ca ei au venit doar la colectat si ca nu apar platitoare pe perioada aceia.am iutat sa zic ,domeniul este comert cu amanuntul.va multumesc

Au procedat corect. Așa se procedează. Se colectează toată suma și în primul decont pe regularizări ajustați dvs taxa dedusă.

Buna ziua, Sunt o pensionara care obtin venit din cedarea folosintei bunurilor, prin inchiriere. Am aflat ca incepand cu data de 01.03.2015, voi fi obligata sa tin o evidenta contabila. Este obligatoriu sa tin aceasta evidenta pe calculator, sau este suficient in registre? Mentionez ca nu am studii de economie, iar la cei 76 de ani ai mei mi-ar fi cam greu( dar nu imposibil) sa mai adaug o diploma.Va rog sa ma sfatuiti de unde procur aceste registre?

Cu multumiri.

Eu cred că e o mică neînțelegere la mijloc. Obligația de a conduce evidență contabilă în partidă simplă pentru venituri din cedarea folosinței bunurilor exista și până acum, nu doar de la 1 martie 2015. Dar această obligație este exclusiv pentru cei care au mai mult de 5 contracte de închiriere din care obțin venituri sau care închiriază camere în scop turistic. Dacă aveți doar un contract de închiriere nu trebuie să conduceți nici o evidență.

Cred că ați citit probabil articole legate de contabilitatea în partidă simplă, mai exact despre noile reglementări contabile pentru acest tip de contabilitate. Dar acele reglementări se aplică de către cei care au obligația de a conduce acest tip de contabilitate, dar nu oricine obține venituri din închiriere are și obligația conducerii de evidență contabilă.

Buna ziua, La o intreprindere individuala care face comert si productie se tine evidenta stocului ? Antifrauda , cand vine in control , verifica de obicei stocul la srl-uri , in acest caz inventariaza stocul de materii prime si marfuri . La Intreprindere Individuala il compara cu??

Nu este obigatoriu să se țină o astfel de evidență. Ea este oricum irelevantă la PFA. La acestea contează încasările și plățile, nu stocul.

Este obligatoriu însă ca pentru orice bun de natura stocurilor să existe document de proveniență.

va multumesc

multumesc pentru raspuns.mai am o intrebare.in decembrie 2011 am avut un incendiu la magazin si s-a distrus marfa.in procesul verbal al pompierilor nu scrie nimic de marfa doar ca a ars acoperisul si un perete lateral.eu am facu inventarul a doua zi penru ca fiind seara nu am mai avut curent elecric in ziua respectiva.cei de la garda au zis ca pentru ca nu am facut inventar in seara aceia sa imi semneze pompierii pe el nu imi i-a in calcul ca marfa s-a distrus atunci si se considera ca am vandut-o fara sa o inregistrez si mi-a pus-o la plata si la tva si la impozit.nici asigurarea atunci nu m-a despagubit pentru ca au zis ca trebuiau chemati atunci la fata locului.credeti ca pot face contestatie cu privire la asta la anaf?pot sa duc si martori plus procesele vb de la politie.

Da, cred că în instanță, cu martori, ați avea șanse de câștig. Pompierii nu v-ar fi semnat nicio listă de inventariere.

va multumesc.

Buna ziua,

persoana profesii libere neplatitoare TVA- jurnalul de vanzari trebuie sa cuprinda numai facturile emise indiferent daca au fost sau nu achitate – perioada de referinta 2014. Facturile emise in anii anteriori – 2012,2013 – si achitate in 2014 sunt cuprinse in jurnalul de vanzari pe 2014?

Daca nu, am urmatoarea situatie: din jurnalul de vanzari 2014 rezulta ca nu am depasit cifra de afaceri pentru plafonul TVA, iar din incasari am depasit acest plafon. Ma declar sau nu platitor? Cu multumiri

35. În cazul în care bunurile din patrimoniul afacerii trec în patrimoniul personal al contribuabilului, suma reprezentând contravaloarea acestora se include în venitul brut, considerându-se o înstrainare.

În cazul în care asociatiile îsi înceteaza activitatea, iar fostii asociati continua sa functioneze în mod individual, bunurile din patrimoniul asociatiei trec în patrimoniul noilor afaceri, se înscriu în Registrul-inventar al acestora si se amortizeaza în continuare, se consuma sau se vând, dupa caz.

În toate cazurile de înstrainare este necesara evaluarea bunului, care se poate face la preturile practicate pe piata sau stabilite prin expertiza tehnica.

În cazul încetarii definitive a activitatii, sumele obtinute din valorificarea bunurilor patrimoniului afacerii, înscrise în Registrul-inventar (mijloace fixe, obiecte de inventar etc), precum si stocurile de materii prime, materiale, produse finite si marfuri ramase nevalorificate sunt incluse în venitul brut.

Așa era și până acum.

Buna ziua. Am un pfa de productie si comert bijuterii. Trebuie sa inregistrez cheltuielile pe materii prime sau este suficient daca le inregistrez pe nedefinit? Daca le inregistrez pe nedefinit (mai putin ob de inventar gen stampila, casa de marcat) mai trebuie sa le dau in consum sau pot sa fac direct incasarea? Multumesc mult!

Contabilitatea în partidă simplă nu vă obligă să țineți o evidență a stocurilor. Nici a intrărilor și nici a ieșirilor de stocuri. Aceasta este o contabilitate de încasări și plăți. Dacă doriți să țineți o astfel de evidență sau dacă pentru bunurile produse de dvs doriți să întocmiți un bon de producție ce să demonstreze proveniența bunurilor sau dacă există vreo lege, alta decât codul fiscal sau legea contabilității, ce vă obligă să țineți o evidență a stocurilor (spre exemplu o lege ce să reglementeze evidența stocurilor de metale prețioase, impusă de BNR de exemplu) atunci va trebui să țineți și o astfel de evidență. Dar dacă nu există vreo lege în acest sens, reglementările contabile aplicabile partidei simple nu vă obligă la conducerea unei evidențe a stocurilor ci doar a evidenței încasărilor și plăților efectuate.

Buna ziua !O intreprindere individuala care are o activitate de comert cu amanuntul poate emite facturi fiscale catre alte societati comerciale si in loc de chitanta pentru incasarea contravalorii marfii facturate sa emita bonul fiscal ? Poate fi recomercializata marfa respectiva de catre societatea care a achizitionat-o ? Va multumesc anticipat !

Am uitat sa mentionez ca de la inspectorii ANAF am primit doua raspunsuri contradictorii !!

Sunt avocat , plătitor de tva, si nu reușesc sa-mi conving contabila ca in registru de incasari si plati, incasarile nu se trec cu tva ( nici platile) . Se face o confuzie, deoarece majoritatea pfa nu sunt plătitori de tva si normal ca ei trec in registrul de incasari si plati, plata cu tva inclus. Nu e si cazul pfa -urilor plătitoare de tva. Am jurnalele cu tva, corect. Registru de incasari si plati este singurul document care atesta in mod valabil cifrele care stau la baza Declarației 200. Înscrierea încasărilor cu tva ar denatura venitul brut si implicit venitul net impozabil.

Va rog ajutați-ma si spuneti-mi daca am dreptate. Am schimbat 3 contabili. Va multumesc

Până la 28/02/2015, în registrul jurnal de încasări și plăți sumele se înscriau la valori nete, fără TVA. Acest lucru era reglementat în OMFP 1040/2004 – vedeți secțiunea legată de reglementarea registrului jurnal. Acest lucru era necesar pentru că acest registru era și cel ce stătea la baza evidenței fiscale pentru determinarea venitului impozabil.

Începând cu 1 martie 2015, dată de la care se aplică Ordinul 170/2015, în registrul de încasări și plăți se înscriu sumele brute – inclusiv TVA. Acest lucru ar fi trebuit să se întâmple de la data de 1 ianuarie 2015, dar MF nu a corelat legislația contabilă cu cea fiscală. De ce nu mai este necesar ca în registrul jurnal de încasări și plăți să apară suma netă? Pentru că de la 1 ianuarie 2015 a fost introdus registrul de evidență fiscală, ce nu a apărut încă, dar în care, probabil, se vor înscrie sumele nete, fără TVA.

Rog din suflet pe cel care a postat cele doua adrese de raspuns ANAF sa o puna pe cea din Bihor cu rezolutie mai buna, fiindca nu reusesc sa o listez nicicum. Sunt in control de fond de la ANAF pe fix magazin cu stoc de marfa, si luni merg la ANAF, controlul nu s-a incheiat, cu aceste puncte de vedere. Va rog din suflet, orice zi imi este pretioasa.

Sunt la rezoluție originală, nu le am la altă rezoluție. Dați click pe imagine și se va deschide în pagină nouă la dimensiune mai mare.

am reusit sa listez adresele lizibil,

va multumesc ca le-ati postat, si multumesc si celor care au initiat acest forum de discutii.

@Cristi

Pot sa va intreb si eu ceva, va rog?

VA rog mult imi puteti trimite si mie adresele sau pc de vedere pe care le-ati transmis d-nei Luminita Vornicu(control la un magazin cu stoc) Va rog, Multumesc

Nu am trimis nimic nimănui. Adresele la care vă referiți sunt în articol. Sunt publice. Dați click pe imagini și se vor deschide în mărimea lor originală și le puteți lista.

Buna ziua,

Ati spus in ultimele postari (raspunsuri) ca pana in 2015 in RJIP se treceau sumele FARA TVA.

Eu stiu ca in cazul platilor, in RJIP se trece chitanta / bonul fiscal…

Pe chitanta nu apara suma fara TVA, ci suma totala platita…

Pe de alta parte…Registru Jurnal de Incasari si Plati, nu inseamna sa treci suma PLATITA (adica inclusiv TVA) ?

Gresesc in ceea ce spun?

Va multumesc.

Revin.

Ati avut dreptate.

In cazul platitorilor de Tva se inscriu in RJIP sumele EXCLUSIV Tva-ul aferent.

Multumim pentru ceea ce faceti.

Este cu adevarat un lucru deosebit.

Revin cu explicatii suplimentare privind calculul cheltuielilor deductibile cu marfa achizitionata in partida simpla. Mi s-a explicat ca calculul acesta nu tine de Codul fiscal, de fiscalitate , si de aceea nu voi gasi modalitatea de calcul in Codul fiscal sau Codul de Procedura Fiscala, ci tine de Legea contabilitatii in partida simpla. Voi scrie adresa catre Ministerul Finantelor, Directia Reglementari contabile

Explicația, dacă e dată de un inspector ANAF, este hilară, aberantă și ar justifica depunerea demisiei acelui inspector.

Determinarea bazei impozabile ține de fiscalitate. Determinarea cheltuielilor deductibile fiscal ține de fiscalitate. Eu mă întreb dacă acea persoană a citit, iar dacă a citit, dacă a și înțeles ce scrie la art.48 și normele de aplicare a acestuia. Mă întreb dacă a citit și înțeles OMFP 1040/2004 și, mai nou, Ordinul 170/2015. Nicăieri în cadrul contabilității în partidă simplă nu există vreun act, document sau reglementare ce să stea la baza unei așa zise “descărcări de gestiune”, la stabilirea costului mărfii vândute. Nicăieri. Nicăieri nu există coeficienți de calcul, adaos mediu sau mai știu eu ce le trece prin cap. Aceste noțiuni există exclusiv în reglementări contabile aplicabile persoanelor juridice. Din nefericire o persoană ce face astfel de afirmații e greu de combătut, pentru că în cazul unor astfel de persoane ce înțeleg legislația cum le convine lor, din păcate, nici un argument nu-i ajută să înțeleagă faptul că aberează.

Explicatia aceasta este data de cineva de la asistenta contribuabili de la unul din sectoarele Bucuresti. Astept procesul verbal de control, sau documentul oficial de finalizare al controlului care inca nu s-a terminat, ca sa vad exact ce explicatie legala imi dau dansii . Dupa aceea voi scrie Directiei de reglementari contabile din cadrul Ministerului de Finante.

N-am ce să zic. Dar nu odată asistența contribuabili dă răspunsuri cam pe dinafara problemei.

Buna ziua,

am avut un pfa pe care l-am inchis. ce fac cu obiectele de inventar si mijloacele fixe cuprinse in registrul inventar?

Nimic. Valoarea rămasă neamortizată a imobilizărilor (mijloacelor fize) se va adăuga la venitul brut din activitate.

“”REGULAMENT de aplicare a Legii contabilitatii nr. 82/1991

EMITENT: GUVERNUL ROMANIEI

PUBLICAT IN: MONITORUL OFICIAL Nr. 303 bis din 22 decembrie 1993 ca urmare a aparitiei Hotaririi Guvernului nr. 704 aparuta in M.Of. 303 din

22.12.1993 Prezentul regulament a fost emis in baza prevederilor art. 42 din Legea contabilitatii nr. 82 din 24 decembrie 1991, promulgata prin Decretul nr.123 din 24 decembrie 1991 si publicata in Monitorul Oficial al Romaniei, Partea I, nr. 265 din 27 decembrie 1991.

CAP. 1

Dispozitii generale

1. Potrivit prevederilor Legii contabilitatii, obligatia organizarii si conducerii contabilitatii proprii revine: regiilor autonome; societatilor comerciale; societatilor agricole; organizatiilor cooperatiei mestesugaresti;

organizatiilor cooperatiei de consum si de credit; Bancii Nationale a Romaniei si societatilor bancare; institutiilor publice; unitatilor de asigurari sociale, altele decit cele de stat; asociatiilor; fundatiilor; sindicatelor; unitatilor de cult si altor organizatii obstesti, precum si celorlalte persoane care au dobindit personalitate juridica, potrivit legii.

Prevederile legii se aplica persoanelor fizice care presteaza activitati independente, precum si asociatiilor familiale care exercita in mod obisnuit acte de comert si sint inmatriculate la Oficiul Registrului comertului, potrivit legii. “”

Maine merg sa ridic actul administrativ de control. Puteti sa imi scrieti mai multe despre contestatia unui act administrativ?

Va multumesc

Textul e perimat demult. Nu are nici o relevanță în speța aceasta Legea e actualizată demult. Au existat republicări ale ei. Iar prevederile legate de persoanele fizice sunt clare. Oricum modul de determinare a cheltuielilor deductibile și/sau veniturilor impozabile se face în baza codului fiscal nicidecum a legii contabilității.

Pentru contestație e suficient să citiți tot ce s-a postat aici și să apelați la un expert contabil sau la un avocat ce să vă asiste.

Din

Eu sunt expert contabil, si aceasta calitate nu ma ajuta foarte mult in fata fiscului, indiferent cate paragrafe din lege stiu. V-am transmis cateva paragrafe pe care ei chiar le-au invocat in sprijinul afirmatiei ca platile furnizorilor inregistrate ca si cheltuieli deductibile au fost ponderate, aplicandu-se coeficientul mediu al adaosului comercial. Azi am fost la dansii si am aratat si adresele postate de dvs mai sus, Cluj si Bihor. Pareau sincer interesati sa arate sefei lor directe aceste raspunsuri, aratand ca in aceste raspunsuri oficiale ANAf se foloseste o sintagma de genul “” consideram ca….”” , si ca atunci cand sunt decizii de control ei raspund, chiar daca au cerut in prealabil opinia juridica a persoanei ANAF care raspunde de asistenta juridica. cata vreme clienta mea nu a prezentat dorinta nici de a contesta, din motive care nu ma privesc direct, nu am cum sa oblig pe nimeni la vreun gest concret. Mi s-a dat ca argument ca in ultima lege a contabilitatii in partida simpla se vorbeste despre optiunea partidelor fizice de a tine contabilitate dubla… si atunci povestea coeficientului mediu de adaos comercial ar fi cu atat mai necesara. Eu am replicat ca aceasta optiune NU ESTE OBLIGATORIE, si ca oricum nu vorbeste despre OMFP 1040, care a fost in vigoare pana la martie 2015. Oricum, si dupa martie 2015 legea e la fel de prost si incomplet data, fara lamuriri suplimentare. Si pentru ca sunt o persoana care urmareste o finalitate intr-un demers de acest fel, am incercat sa aflu unde as putea sesiza neclaritatea unei legi in vigoare, daca nu am nici o sentinta judecatoreasca despre speta respectiva, la care sa ma raportez, eu si ANAF deopotriva. Cred ca ramane Avocatul Poporului… oare am putea un grup de experti contabili sa sesizam inadvertentele unei asemenea legi, cu argumente juridice? Ne putem strange cativa si sa facem o sesizare? care ar fi drumul firesc intr-un asa caz, cand eu, de exemplu, nu pot da un caz concret de decizie ANAF in aceasta speta? E cineva care sa aiba curaj sa dea acest exemplu…? sau exista alta varianta?

De acord cu dvs. Dar ei nu au nici un argument legal atunci când, la partidă simplă, fac acele calcule de coeficient mediu de adaos. pentru simplul motiv că nicăieri, în legislația financiar contabilă, în nici o lege, normă, reglementare, aplicabilă contabilității în partidă simplă nu se regăsește această metodă de calcul. Mai mult, în toate reglementările legate de partidă simplă se vorbește despre plăți și încasări, cheltuieli cu plățile efectuate nu cheltuieli legate de consumuri sau costuri generate de ieșiri de stocuri. Dar așa cum am mai spus: ei fac o analogie între ce se întâmplă la contabilitatea de angajamente cu ceea ce se întâmplă la partida simplă și iau de acolo doar ceea ce le convine scopului lor.

În opinia mea nu legea este neclară ci modul în care înțeleg cei de la control să o aplice este neclar. Și e de neînțeles de ce ANAF nu le spune pe șleau că fac tâmpenii cerând adaos mediu, raport de gestiune, etc acolo unde nu e cazul de așa ceva

am scris mai sus”partide fizice”, si voiam sa scriu “persoane fizice”. scuze

Se pare ca mai exista cai de a solicita clarificari legislative unui organ legislativ, sunt in discutie cu un avocat despre acest lucru, si va tin la curent…

Imi poate pune la dispozitie cineva un act administrativ de control pe PFA -vanzare de marfa, unde organul de control a vorbit despre ajustarea cheltuielilor pe baza procentului mediu de adaos comercial? Cred ca ar fi bun inclusiv cu acoperirea numelui concret si a CIF-ului. Ca sa am dovada asupra modului de operare a fiscului.

am deschis u PFA in iunie 2015 ca producator lapte.

intrebarea mea este:

cum tin contabilitatea in “partida simpla” ?

ce scriu in redistru de plati si incasari?

trebie sa stiu contabilitate ?

ce acte fac ?

vacile si oile sunt “mijloace fixe” ?

cand depun si unde declaratia pt venit estimatv ?

mai unt alte declaratii de depus ?

“Întrebarea” de fapt constă în vreo șapte întrebări distincte :)

Dar să vedem:

– dacă în certificatul constatator de la registrul comerțului nu aveți cod CAEN de comerț și laptele pe care îl obțineți este din producție proprie, de la animale înscrise în registrul agricol în exploatație aferentă PFA, atunci este suficient să depuneți D221 și veți plăti impozit pentru animalele deținute în baza normelor de venit stabilite conform art.73 din codul fiscal activitatea dumnevoastră fiind una ce produce venituri din activități agricole.

Pentru acele venituri nu aveți obligația conducerii de evidențe contabile. Nici registru de încasări și plăți și nici alte evidențe.

Pentru ceea ce vindeți aveți obligația de a elibera documente de vânzare – bonuri fiscale clienților persoane fizice sau facturi emise persoanelor juridice. Vânzările respective se înscriu în jurnale de vânzări, iar în cazul în care suma livrărilor depășește plafonul de scutire de TVA va trebui să solicitați înscrierea în evidența plătitorilor de TVA.

Declarația de venit estimativ -D220 o veți depune numai dacă aveți venituri și din alte activități nu venituri din activități agricole. Producția de lapte în gospodărirea proprie permite și comercializarea lui fără a avea înscris cod CAEN de comerț. Comerț înseamnă să cumpărați lapte de la un furnizor și să-l vindeți mai departe.

Buna ziua,

am avut un pfa pe care il inchid sapt viitoare. ce fac cu obiectele de inventar cuprinse in registrul inventar?

adica calculator, monitor si imprimanta.

pt ca le-am cumparat de la tatal meu,cu un contract de vanzare cumparare, si acum as vrea sa raman la mine ca persoana fizica, nu ca PFA, se poate?

va rog frumos dc stie cineva, sa ma ajute

multumesc mult

Vă citez din codul fiscal, din normele de aplicare ale acestuia -art.48 CF, punctul 36 din norme:

Așadar la încetarea activității puteți evalua aceste bunuri sau puteți strânge informații despre prețul de piață al acestor bunuri (oferte pe siteuri specializate de exemplu) și suma reprezentând contravaloarea lor o veți include în venitul brut din activitate în declarația depusă la încetarea activității.

codul CAEN principal este 0141. pe langa animale, am culturi de legume si fructe.

statu-ul imi ia un impozit fix in functie de nr de animale si de terenul declarat pt culturi ?

ca daca-mi mor 3 vite sau da grindina peste culturi, nu ma mai aleg cu nimic.

ce fac daca-mi cumpar in fiecare luna cateo vita ? modific declaratia?

in decl. 221 nu ma descurc. sunt aceleasi coloane de 4 ori.

mai mult de asta : cei de la Registrul Comertului spun că fermierii pot obtine un certificat constatator care să le permită comercializarea produselor proprii. “Este o procedură care durează circa două zile și care poate costa până la 150 lei. Se face o mențiune simplă și trebuie depusă o declarație pe proprie răspundere că activitatea de comercializare este pentru valorificarea produselor proprii”, explica un director de la Registrul Comerțului procedura care trebuie urmată de fermieri.

ACUMA IMPUSCATI-MA CA NU MAI INTELE NIMIC.

Cei de la registru încearcă să impună ideea că nu se poate comercializa nimic fără a avea cod CAEN de comerț. Dar e o tâmpenie. Pentru că nu ai cod CAEN pentru fabricarea pâinii de exemplu, pentru a produce pentru tine. Producătorul o poate și vinde direct clienților săi. Comerț, ca activitate, înseamnă să cumperi dintr-un loc și să vinzi în altul.

Declarația 221 se depune cu suprafețele de teren și numărul de animale deținute la data de 25 mai, data depunerii declarației pentru anul în curs. Nu contează că, ulterior depunerii ei, se mai dobândesc animale sau suprafețe de teren ce s-a declara. Ele se vor declara în anul următor.

Dacă există pierderi ca urmare a unor fenomene meteorologice nefavorabile care pot fi asimilate dezastrelor naturale precum înghețul, grindina, poleiul, inundațiile, ploaia abundentă, seceta, precum și a celor produse de animalele sălbatice, care afectează peste 30% din suprafețele destinate producției agricole vegetale/animale deținute, norma de venit se reduce proporțional cu pierderea respectivă. (art.73 alin.7 CF)

Art.78 alin.8 CF – Constatarea pagubelor prevăzute la alin. (7) și evaluarea pierderilor se face la cererea persoanelor fizice/asocierilor fără personalitate juridică, care desfășoară activități agricole pentru care venitul anual se stabilește pe bază de norme de venit de o comisie numită prin ordin al prefectului județului/municipiului București, la propunerea directorului executiv al direcției agricole județene/municipiului București, comisie formată pe plan local dintr-un reprezentant al primăriei, un specialist al Agenției de Plăți și Intervenție pentru Agricultură, un reprezentant al direcției agricole județene/municipiului București și un reprezentant al direcției generale regionale a finanțelor publice din cadrul Agenției Naționale de Administrare Fiscală.

D221 are mai multe locuri de completat pentru că în ea se înscriu date în funcție de localitățile în care dețineți terenuri și/sau animale. Vedeți aici formularul și instrucțiunile sale de completare.

Salutare,

Am o problema si nu reusesc sa imi dau seama din comentariile de mai sus. Am o II, comert cu amanuntul cu rulaj destul de mic si nu am tinut raport de gestiune si nici registru inventar. In cazul asta exista vreo corelatie dinte venituri si cheltuieli ca sa pot estima valoarea stocului? Am venituri de 55600 si chetuieli totale de 48900. Multumesc

Nu există o astfel de corelație. Nu există vreo reglementare ce să stabilească faptul că stocul are vreo influență la calculul venitului impozabil.

Buna ziua,

Am un IF, comert cu amanuntul, accesorii dama. As vrea sa-l inchid, dar inca am stoc de produse, pot sa dau stocul pe persoana fizica, avand in vedere ca este if, sau trebuie sa facturez restul de produse, sa platesc impozitul aferent si apoi sa inchid if-ul?

Daca se poate si o baza legala, cei de la ANAF nu au putut sa ma ajute.

Dacă în închideți, stocul se va considera venit din activitate. îl veți cuprinde în valoarea venitului impozabil, pentru că practic acesta vă rămâne dvs. Codul fiscal este explicit în acest sens. Vedeți punctul 36 din normele de aplicare a CF pentru art.48.

Va multumesc

Buna Cristi,

am citit tot ce ai scris pana acum in legatura cu stocul de marfa la PFA, am vazut si cateva raspunsuri de la asistenta ANAF din diferite zone ale tarii si inca nu sunt sigura daca este corect cum am procedat cu stocul de marfa la 2014.Eu una am preferat sa nu am probleme cu cei de la fisca si prin urmare am procedat astfel:

Sa presupunem ca am un stoc de marfa in valoare de 100 lei, si factura de marfa achitata complet catre frunziori. Venituri brute 200 lei si cheltuieli deductibile 50 lei.

La finele anului am realizat inventarul si am calculat venitul impozabil astfel:

venit brut = 200 lei

cheltuieli deductibile = 50 lei

stoc marfa = 100 lei

venit impozabil = 200-50+100 =250 lei

impozit= 250*16% = 40 lei

suma pe care am declarat-o si achitat-o.

Spune-mi te rog daca am calculat corect si daca in cazul unui control ANAF au ce sa imi reproseze?

Multumesc.

Nu este calculat corect. Așa ajungi să plătești impozit la o sumă mai mare decât venitul brut, ceea ce este ilogic la venituri din activități independente.

Stocul de marfă, la partidă simplă, nu are cum să influențeze venitul impozabil. Partida simplă este o contabilitate a încasărilor și plăților. Condiția la cheltuieli este să fie achitate în exercițiul pentru care se iau în considerare. Abia după ce se face dovada că sunt achitate vorbim despre o încadrare a lor în deductibile sau nedeductibile.

Buna ziua,

De la 01.03.2015 platile nu pot sa depaseasca incasarile sau aceasta regula se aplica doar daca se tine contabilitatea in partida dubla.

Va multumesc,

Pot să le depășească. Nu cred că ați înțeles ce am scris.

Ridicarile de numerar se trec in registru de incasari si plati ?

Multumesc,

buna ziua daca deschid un PFA cu „domeniul revanzare piese auto SH pe internet”, cum justific intrarile in contabilitate, tinand cont ca pe Ebay sau alte siteuri de unde cumpar NU primesc factura sau chitanta justufucativa a pretului de achizitionare.

va multumesc –

Pentru orice intrare trebuie să dețineți un document justificativ. Câtă vreme nu aveți așa ceva nu puteți înregistra în contabilitate bunurile achiziționate și vânzarea lor ar fi o vânzare a unor bunuri fără documentele legale de proveniență.

Buna ziua, am a Intreprindere Individuala care se ocupa cu fabricarea produse hand-made (felicitari, globuri de craciun, aranjamente florale etc.). Pentru produse fabricate trebuie sa scriu un retetar? Si trebuie nota de receptie, dispozitie de prelucrare-resortare?

Eu zic că nu.

Cifra urmarita pentru inregistrarea ca platitor TVA prin depasirea plafonului, este valoarea facturilor emise. Si atentie, aceasta in cadrul anului, nu are legatura cu facturile emise in ani anteriori dar neincasate.

Buna ziua. O parere va rog! Un PFA neplatitor TVA presteaza servicii informatice catre o firma din UE – CAEN 6202. Factureaza lunar costul serviciilor si include in factura si cheltuielile de deplasare (bilete avion si cazare). Va rog sa imi spuneti cum se stabileste cifra de afaceri – la calculul CA intra si costurile de deplasare refacturate sau nu (in speta e vorba de plafonul de 220.000). Multumesc

Da, se cuprind. Pentru cheltuieli accesorii ce se facturează clientului nu se poate aplica structura de comisionar.

Marfa degradata la un pfa neplatitor de tva, inainte de a-si inchide activitatea , influenteaza venitul net? Se considera cheltuiala nedeductibila si se inscrie in RJIP?

Da, este cheltuială nedeductibilă. Nu se înscrie în RJIP. În mod normal s-ar înscrie, probabil, în registrul de evidență fiscală cel care, așa cum am mai scris într-un comentariu recent, este așteptat să apară încă de la începutul anului.

Buna ziua.am si eu o problema cu un II cu activitatea de comert neplatitoare tva.la un control al ANAF mi-a gasit la inventarul de marfa ca este mai mare cel faptic decat cel scriptic, iar diferenta o include in venituri si depasesec cifra de afaceri pe 2014.Este corect?Va rog sa imi raspundeti

De fapt vi s-a determinat un plus de inventar nu un minus. Nu are cum să fie un plus de venituri aici. Și nu apare nici o depășire a nici unei cifre de afaceri. Singura cifră de afaceri pentru o II este cea pentru TVA, dar aceea e reglementată de codul fiscal la TVA pentru operațiuni impozabile sau asimilate. Plusul de inventar nu e nici una nici alta.

Mă întreb însa cu ce au comparat stocul faptic? Cu stocul înscris unde? În ce document legal întocmit?

Buna ziua,

Am o intrebare.Pentru PFA, registrul inventar se completeaza cu venituri(facturi incasate dela clienti), cheltuieli(contributia la sanatate) si atat? eu de ex am achizitionat un telefon dar pentru ca il folosesc si in scop personal, l-am trecut ca si cheltuiala deductibila doar 50% din valoare.in registrul inventar trec aceeasi suma?in plus mai am cheltuieli legate de activitate, publicitate, de pregatire profesionala, nu le trec si pe acestea in registru?

Registrul inventar se completează cu elementele de natura activelor şi datoriilor. Active – adică bunuri de natura imobilizărilor corporale, necorporale, financiare, stocuri (marfă, materii prime și consumabile – auxiliare, piese de schimb, etc., obiecte de inventar, produse finite, etc), dar și creanțe – sume de încasat de la clienți de exemplu, TVA de recuperat, alte creanțe certe. Datorii – sume de achitat furnizorilor și orice alte datorii certe înregistrate în contabilitate – salarii de achitat personalului, impozite și contribuții sociale datorate pentru salariați, etc.

Acestea se completează la valoarea de înregistrare – adică la preț de achiziție nu la preț de vânzare în cazul stocurilor vandabile.

Veniturile și cheltuielile nu se înscriu în registrul inventar, nu s-au înscris niciodată.

Ca observație – cheltuiala cu telefonul achiziționat nu se poate deduce 50% decât dacă faceți dovada că îl folosiți 50% pentru activitate și 50% pentru interesul propriu. Altfel se poate deduce doar partea de cheltuială efectuată în interesul afacerii.

Multumesc pentru promptitudine. Eu sunt PFA, neplatitor de TVA, fara angajati,am omis sa precizez. Ce am achizitionat anul acesta pe PFA sunt telefonul si cauciucuri de masina , masina pentru care am contract de comodat incheiat.ca dovada a folosirii masinii pentru activitate, ce anume poate fi? in conditiile in care eu desfasor activitate de consultanta la beneficiari?foaia de parcurs?

va mai deranjez cu cateva intrebari:

1. registrul unic de control este obligatoriu si la PFA?

2. este necesar sa fie tinut un dosar cu cheltuielile decontate?( am citit pe alte forumuri)

3.contractul de comodat pentru locuinta trebuie inregistrat la finante?

4.impozitul pentru pfa pentru sediu social in locuinta de domiciliu se calculeaza ca pentru o cladire cu activitate economica doar daca se deduc cheltuielile de intretinere

5.contractul de comodat pentru auto se inregistreaza la finante

6. eu ,ca persoana fizica, inchei contract de prestari servicii in virtutea pregatirii mele profesionale cu alta persoana fizica.trebuie sa declar la finante contractul respectiv?si daca stiti cumva ce declaratii fiscale se depun?

Scuze, poate am pus prea multe intrebari.Chiar daca nu aveti timp pentru toate, va multumesc anticipat si o sa continuu sa va citesc postarile.Sarbatori fericite si un An Nou Fericit si plin de realizari!

1.Pentru a deduce integral cheltuielile legate de mașină trebuie să demonstrați utilizarea exclusivă a acesteia pentru interesul afacerii. Folosirea mașinii exclusiv pentru afacere este aproape imposibilă. Da, unul din documentele obligatorii este foaia de parcurs. Aceasta nu este nevoie să fie un model tipizat. Poate fi concepută și de dumnevoastră, dar trebuie să conțină minim aceste elemente enumerate de codul fiscal: categoria de vehicul utilizat, scopul şi locul deplasării, kilometrii parcurşi, norma proprie de consum carburant pe kilometru parcurs

2.Registrul unic de control nu este obligatoriu în cazul PFA, II, IF, liber-profesioniști.

3.Nu este obligatoriu. Evidența contabilă și fiscală se conduce în baza reglementărilor specifice, orice înregistrare având la bază documente justificative întocmite conform legii. Modul în care din evidența dumnevoastră se poate stabili care e cheltuială deductibilă și care nu ține de organizarea internă a dumnevoastră. Singura obligație legală este să conduceți de așa natură evidențele contabile și fiscale pentru a se permite identificarea fiecărei operațiuni precum și categoria fiscală din care face parte – venit impozabil sau nu, cheltuială deductibilă integral, parțial, plafonat sau, dimpotrivă, integral nedeductibilă.

4.Nu. Contractul de comodat e un contract civil nu e nevoie să fie înregistrat undeva. Poate fi încheiat în formă autentică (autentificat de notar) pentru a-i conferi o mai mare credibilitate, dar nu este obligatoriu.

5.Nu. Impozitul pe clădiri se datorează integral ca pentru clădiri rezidențiale dacă la adresa respectivă aveți doar sediul și nu desfășurați activități cu caracter economic acolo chiar dacă vă deduceți cheltuieli de întreținere.

6.Vedeți răspunsul de la pct.4